年末調整における所得税の計算方法は?税率や控除について詳しく解説!

所得税とは、年間に得た所得に対する税金のことです。

企業は従業員に代わり、給料から所得税を源泉徴収して納付する義務があります。

そして1年の終わりには年末調整によって1年間の所得税額を計算し直し、金額のずれを調整する必要があります。これを「年末調整」といいます。

不手際があった場合、延滞税や無申告加算税などの追徴金が課せられるケースがあるため、ミスなく正確に所得税額を算出することが必要不可欠です。

本記事では、給与所得者における所得税の計算方法についてわかりやすく解説します。

所得税とは?

所得税とは、年間に得た所得に対する税金のことです。

年間に得た総収入から給与所得控除と所得控除を差し引くことで、所得税額を求めることができます。

★所得税の計算方法の流れ

①給与収入 - 非課税の手当 - 給与所得控除 = 給与所得

②給与所得 - 所得控除 = 課税所得

③課税所得 × 税率 - 控除額 = 所得税額

所得税の計算方法

ここでは給与所得者における所得税額の計算方法を解説します。

所得税額は、以下の計算式で算出します。

「課税所得金額 × 所得税率 − 控除額 = 所得税額」

1.給与所得金額を算出

給与所得金額は、以下の式で計算します。

★給与所得金額の計算方法

給与所得金額 = (給与収入 − 非課税の手当)− (給与所得控除+所得金額調整控除)

①合計給与収入の計算

まずは、その年の1月1日から12月31日に得た合計給与収入を計算します。

②非課税の手当を差し引く

次に、合計給与収入から非課税の手当を差し引きます。

「非課税の手当」とは、以下のようなものが該当します。

- 通勤手当のうち、15万円以下のもの

- 宿直や日直の手当のうち1回あたり4,000円以下のもの

- 転勤や出張など旅費のうち、通常必要と認められるもの

そのほか、「傷病手当金」や「育児休業手当金」も所得税の課税対象外です。

③給与所得控除と所得金額調整控除を差し引く

最後に、給与所得控除と所得金額調整控除を差し引きます。

③-1給与所得控除

給与所得控除額は収入によって異なり、算出方法は以下の表のとおりです。

③-2所得金額調整控除

所得金額調整控除とは、所得額などの規定の要件に当てはまる給与所得者が一定の金額を給与所得から控除できる制度です。

「子ども・特別障害者等を有する者等の所得金額調整控除」と「給与所得と年金所得の双方を有する者に対する所得金額調整控除」の2種類があります。

■子ども・特別障害者等を有する者等の所得金額調整控除

「子ども・特別障害者等を有する者等の所得金額調整控除」は、年間給与収入額が850万円を超えていてかつ、次の3つのうちいずれかに該当する人が対象となります。

- 本人が特別障害者に該当する者

- 年齢23歳未満の扶養親族を有する者

- 特別障害者である同一生計配偶者または扶養親族を有する者

★控除額の計算方法

{給与等の収入金額(10,000,000円超の場合は10,000,000円)- 8,500,000円} ×10%

■給与所得と年金所得の双方を有する者に対する所得金額調整控除

「その年の給与所得控除後の給与等(給与所得)」と「公的年金等に係る雑所得(年金所得)」がある場合、その合計金額が10万円を超える人は、「給与所得と年金所得の双方を有する者に対する所得金額調整控除」を受けることができます。

給与所得または年金所得のいずれかがない場合は対象外です。

★控除額の計算方法

{給与所得控除後の給与等の金額(10万円超の場合は10万円) + 公的年金等に係る雑所得の金額(10万円超の場合は10万円)} -10万円

2.課税所得金額を算出

課税所得金額の計算方法は以下のとおりです。

★課税所得金額の計算方法

課税所得金額 = 給与所得 - 所得控除

所得控除は、配偶者控除や扶養控除、医療費控除など、全て合わせると15種類あります。

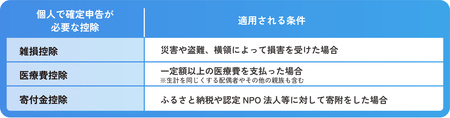

なお、所得控除の中には勤務先の年末調整では対応できないものがあります。勤務先が年末調整で対応できない控除に関しては、個人で確定申告が必要です。

年末調整で対応できる所得控除は以下の12種類です。

年末調整で対応できず、個人で確定申告が必要な控除は以下の3つです。

上記の控除に関しては、確定申告が必要です。申告漏れがあれば控除は受けられないため注意しましょう。

3.所得税額を算出

所得税額の計算方法は以下の通りです。

★所得税額の計算方法

所得税額 = 課税所得 × 税率 - 控除額

2.で求めた課税所得金額に、以下の「所得税の速算表」を参照して税率を掛け、控除額を差し引きます。

税率は、課税所得金額によって変化する超過累進課税制度が採用されています。

超過累進課税制度とは、課税所得金額が一定額を超えた場合、超えた金額に対してのみ高い税率をかける仕組みです。

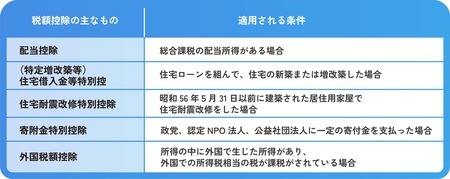

税額控除額とは、所得税額から差し引ける控除のことを指します。

税額控除額を差し引くと、実際の納税額が算出可能です。以下の表で、税額控除の主なものを一部紹介します。

これらの税額控除額のうち年末調整で控除できるのは、2年目以降の住宅借入金等特別控除(いわゆる住宅ローン控除)のみです。

実際の計算例

合計収入が600万円の場合の、所得税を実際に算出してみましょう。

1.給与所得金額

★計算方法

給与所得金額 = (給与収入 − 非課税の手当)− (給与所得控除+所得金額調整控除)

【給与所得控除額】

6,000,000円 × 20% + 440,000円 = 1,640,000円

【給与所得金額】

6,000,000円 − 1,640,000円 = 4,360,000円

2.課税所得金額

★計算方法

課税所得金額 = 給与所得 - 所得控除

【所得控除額】

基礎控除額のみと仮定して480,000円

【課税所得金額】

4,360,000円 − 480,000円 = 3,880,000円

3.所得税額

★計算方法

所得税額 = 課税所得 × 税率 - 控除額

【税率】

20%

【控除額】

427,500円

【所得税額】

3,880,000円 × 20% − 427,500円 = 348,500円

※税額控除額はなしと仮定

まとめ

所得税額の計算はさまざまな控除が関係し複雑ですが、間違いがあってはならないものです。ミスが生じると延滞税や無申告加算税などのペナルティが課せられるため、所得税の計算方法や概要を正しく理解することが重要です。

従業員によって、税率や控除内容も異なり複雑な計算を要するため、慎重に行いましょう。